La Caisse réalise un rendement de 10 % en 2009

La Caisse de dépôt et placement du Québec annonce qu’elle a réalisé un rendement moyen pondéré des fonds des déposants de 10,04 % pour l’exercice terminé le 31 décembre 2009. Ce rendement a été entièrement obtenu durant le second semestre de l’année. L’actif net de la Caisse se situait à 131,6 G$ à la fin de l’année 2009, comparativement à 120,1 G$ un an auparavant.

La croissance de l’actif net de la Caisse s’explique par les résultats de ses portefeuilles sur les marchés boursiers, dans le secteur revenu fixe ainsi que celui des placements privés, et tient compte d’une baisse importante de valeur non matérialisée pour le groupe Immobilier.

Pour l’exercice 2009, le rendement de la Caisse présente un écart négatif de 4,1 % par rapport à l’indice de référence, qui s’est établi à 14,1 %. La moitié de cet écart est due au portefeuille dettes immobilières. L’autre moitié est attribuable essentiellement à la sous-pondération des marchés boursiers au début 2009, et à la performance du portefeuille placements privés par rapport à son indice.

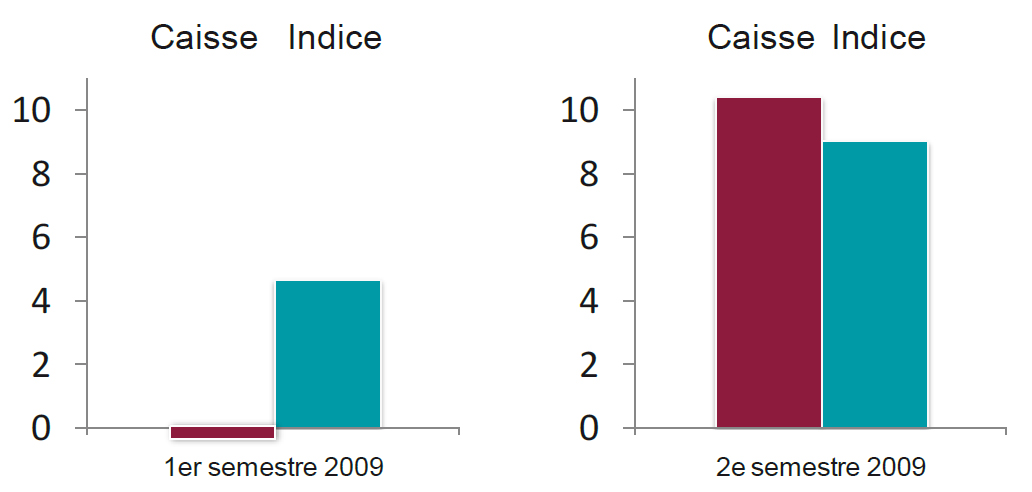

Au cours du second semestre, la Caisse a affiché un rendement de 10,4 %, soit un écart positif de 1,4 % comparativement à l’indice de référence, qui s’est élevé à 9,0 %. Rappelons qu’au cours du premier semestre, la Caisse avait enregistré un rendement neutre (-0,3 %), alors que l’indice de référence se situait à 4,7 %.

Rendement comparatif (%)Caisse et indice de référence

« 2009 aura été une année de transition pour la Caisse. Nous avons rééquilibré notre portefeuille de placements et rebâti notre position sur les marchés boursiers. Nous avons également réévalué nos portefeuilles immobiliers et repositionné l’ensemble de ce secteur qui a été frappé par la baisse importante des marchés mondiaux. Ainsi, par ces mesures et d’autres initiatives, nous avons commencé à établir de solides fondations pour la Caisse. Mais ce n’est qu’un début. Bien que les rendements au second semestre se soient améliorés, et que nous ayons réalisé des progrès importants, nous avons encore beaucoup de travail à accomplir », a indiqué le président et chef de la direction de la Caisse, Michael Sabia.

UNE MEILLEURE SITUATION FINANCIÈRE

Au cours de la dernière année, la Caisse a renforcé sa situation financière en réduisant notamment son passif de 27,7 G$, incluant 14,5 G$ de produits dérivés. Le passif de la Caisse est ainsi passé de 66,8 G$ à 39,1 G$, soit une diminution de 41,5 %.

La Caisse a aussi procédé au cours des derniers mois au refinancement de ses emprunts à court terme par des financements à plus long terme totalisant 7,2 G$, permettant ainsi un meilleur appariement de la durée et de l’utilisation de ses sources de financement.

En 2009, la Caisse a également réduit ses charges d’exploitation et ses frais de gestion externe d’un total de 43 M$, qui sont ainsi passés de 314 M$ en 2008, à 271 M$ en 2009, soit une diminution de 13,7 %.

RÉSULTATS SECTORIELS

Au cours de la dernière année, 10 des 17 portefeuilles de la Caisse ont surpassé leur indice de référence. De plus, 15 de ces portefeuilles ont dégagé un rendement positif en 2009. Les marchés boursiers, dans lesquels la Caisse a réinvesti 9,6 G$ en 2009, ont procuré un rendement de 31,4 %. Le rendement de ce secteur a surpassé les indices de référence de 0,6 %. La valeur totale des portefeuilles du secteur Marchés boursiers de la Caisse s’est accrue de quelque 20 G$ en 2009.

Dans le secteur revenu fixe, la Caisse a affiché un rendement de 5,8 %. Les quatre portefeuilles de ce secteur ont enregistré un rendement dépassant leur indice de référence. Globalement, le secteur a surpassé l’indice de référence de 0,9 %. En 2009, le marché obligataire est revenu progressivement à des conditions plus près de la normale. Le secteur revenu fixe a pu profiter de manière équilibrée de ces mouvements dans ses différents marchés (Canada, provinces et sociétés).

Pour sa part, le secteur placements privés, qui regroupe les portefeuilles Participations et infrastructures et Placements privés, a affiché un rendement de 17,5 % en 2009. Cela constitue un écart négatif de 8,1 % par rapport à l’indice de référence. Le portefeuille Participations et infrastructures a généré un rendement de 33,6 %, après avoir profité d’un environnement particulièrement favorable au second semestre. Au cours de cette période, des plus-values ont été inscrites à ce portefeuille, tant pour les financements sous forme de prêts que pour les participations. Ces plus-values résultent notamment d’une réévaluation à la hausse au 31 décembre 2009 de différents placements à la juste valeur du marché (mark-to-market) pour un montant de 1,2 G$.

En ce qui a trait au portefeuille Placements privés, qui a affiché un rendement de 10,8 %, le marché a été très peu actif en 2009, avec un nombre limité de transactions d’achat ou de vente. Le dernier trimestre de l’année a donné lieu à un certain regain d’activités pour les premiers appels publics à l’épargne.

De son côté, le secteur immobilier a continué à subir les conditions difficiles des marchés mondiaux, entraînant des rendements négatifs pour la Caisse. Ces résultats incluent une baisse de valeur non materialisée de 4,8 G$. Globalement, le secteur immobilier a réalisé un rendement de -15,8 % ou de -4,1 G$ en 2009. Cela représente un écart négatif de 10,0 % par rapport à l’indice de référence.

Le portefeuille Immeubles a rapporté un rendement de -12,7 %, ce qui représente un écart positif de 2,7 % par rapport à l’indice de référence. Ce portefeuille a souffert au premier semestre de conditions défavorables sur le marché mondial, et dans une moindre mesure sur le marché canadien. Globalement, le portefeuille Immeubles a connu un second semestre légèrement positif, ce qui laisse entrevoir une stabilisation des conditions dans ce secteur.

Le portefeuille Dettes immobilières a été particulièrement touché, présentant un rendement de -20,3 %, alors que l’indice de référence s’est établi à 8,5 %. Ces résultats découlent principalement des conditions prévalant sur le marché américain. Au Canada, la performance du portefeuille est nettement supérieure. La Caisse entend poursuivre son développement futur dans ce domaine en privilégiant le marché canadien et en abandonnant les activités à plus haut risque. La Caisse a notamment décidé de se retirer des activités de prêts subordonnés et de produits structurés émis par des tiers hors Canada qui représentaient près de 90 % des pertes provisionnées de ce portefeuille au 31 décembre 2009.

Par ailleurs, l’amélioration des conditions de crédit a permis un renversement de provisions de 479 M$ au 31 décembre 2009 en ce qui a trait aux PCAA (maintenant désignés billets à terme adossés à des actifs - BTAA). Le renversement de la provision PCAA, combiné aux frais et intérêts associés, totalisent 513 M$. La Caisse a formé une équipe d’experts exclusivement dédiée à la gestion de ce portefeuille et des risques qui y sont liés.

« En 2009, nous avons simplifié et amélioré le fonctionnement de la Caisse. Nous nous sommes donné une plus grande flexibilité opérationelle et financière pour mener à bien nos stratégies de placement. En 2010, nous entendons poursuivre la réalisation de nos cinq priorités stratégiques, qui placent nos clients, les déposants, au coeur de notre action. Nous voulons doter la Caisse de solides assises qui lui permettront de dégager des rendements durables et à long terme, répondant aux besoins de nos déposants », a conclu le président et chef de la direction de la Caisse.

- Communiqué (PDF)

- États financiers cumulés(PDF)

Information complémentaire aux résultats financiers 2009

- Fiche – Rendements (PDF)

- Fiche – Revenu fixe (PDF)

- Fiche – Marchés boursiers (PDF)

- Fiche – Placements privés (PDF)

- Fiche – Immobilier (PDF)

- Fiche – Évaluation des placements (PDF)

À PROPOS DE LA CAISSE DE DÉPÔT ET PLACEMENT DU QUÉBEC

La Caisse de dépôt et placement du Québec est une institution financière qui gère des fonds provenant principalement de régimes de retraite et d'assurance publics et privés. Son actif net s'élève à 131,6 G$ au 31 décembre 2009. Un des plus importants gestionnaires de fonds institutionnels au Canada, la Caisse investit dans les grands marchés financiers et sous forme de placements privés et d'investissements immobiliers. Pour plus de renseignements : www.lacaisse.com.