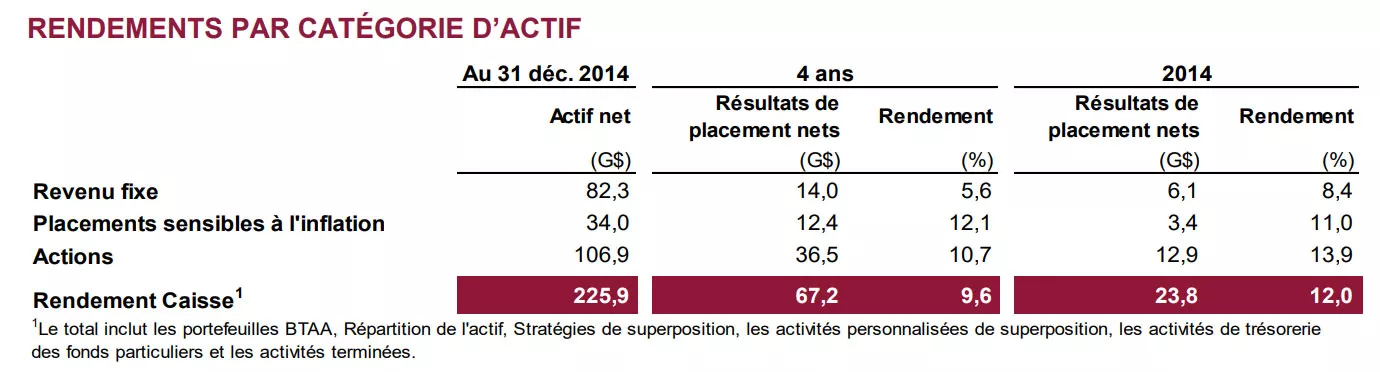

Le rendement annualisé sur quatre ans atteint 9,6 %, le rendement 2014 s’élève à 12 %

La Caisse de dépôt et placement du Québec publie aujourd’hui ses résultats financiers pour l’exercice terminé le 31 décembre 2014 et annonce que le rendement moyen pondéré des fonds des déposants s’élève à 9,6 % sur quatre ans et à 12 % sur un an.

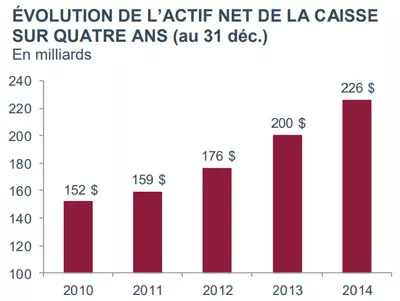

L’actif net attribuable aux déposants atteint 225,9 G$, comparativement à 151,7 G$ au 31 décembre 2010, une hausse de 74,2 G$ sur quatre ans. Sur cette période, la Caisse affiche des résultats de placement nets de 67,2 G$, auxquels s’ajoutent des dépôts nets de 7,0 G$.

En 2014, le rendement de 12 % de la Caisse génère des résultats de placement nets de 23,8 G$ qui s’ajoutent à des dépôts nets de 1,9 G$. Les trois grandes catégories d’actif – Revenu fixe, Placements sensibles à l’inflation et Actions – contribuent de façon importante au rendement du portefeuille global.

« Notre portefeuille a démontré toute sa résilience devant le regain de volatilité engendré par l’effondrement des prix du pétrole, la nouvelle baisse des taux d’intérêt et la forte appréciation de la devise américaine. Durant le second semestre de 2014, nous avons pu tester la solidité de notre stratégie d’investissement et avons continué de livrer des résultats supérieurs aux besoins à long terme de nos déposants », a indiqué Michael Sabia, président et chef de la direction de la Caisse.

falsefalsePleine largeurfalse

Des résultats à plus long terme

Sur cinq ans, le rendement annualisé de la Caisse est de 10,4 %. Sur 10 ans, la Caisse génère un rendement annualisé de 6,5 %, et ce, en dépit de la crise financière. Ce rendement, aligné sur les besoins à long terme de ses déposants, reflète la performance solide de la Caisse depuis 2009.

« Notre stratégie est claire : des actifs et projets concrets, des titres de grande qualité, plus stables et moins risqués, une exposition accrue à la croissance mondiale et un impact structurant au Québec. Cette stratégie livre des résultats solides sur le long terme. Face à un environnement de marché qui promet d’être plus complexe ces prochaines années, nous allons maintenir le cap », a indiqué Michael Sabia.

falsefalsePleine largeurfalse

Sur quatre ans, les rendements des huit plus grands déposants de la Caisse se situent entre 8,9 % et 0,2 %. En 2014, ils se situent entre 11,0 % et 12,5 %.

FAITS SAILLANTS – STRATÉGIE D’INVESTISSEMENT

Gestion en absolu

La stratégie d’investissement de la Caisse repose sur une approche de gestion en absolu qui vise à construire ses portefeuilles d’investissement selon ses propres convictions, sans tenir compte des indices de référence. Ceux-ci ne servent alors qu’à mesurer, a posteriori, la performance des portefeuilles. L’approche est basée sur une gestion active et une analyse fondamentale et rigoureuse des investissements potentiels.

Aujourd’hui, la Caisse construit la majorité de ses portefeuilles selon cette approche. Déjà, les portefeuilles Actions Qualité mondiale et Actions canadiennes, ainsi que les investissements dans les actifs moins liquides – immeubles, infrastructures et placements privés – sont gérés en absolu. À terme, cette approche s’appliquera à 75 % des placements de la Caisse.

Le portefeuille Actions Qualité mondiale, un pilier de cette stratégie, a ainsi atteint 28,3 G$ d’actifs nets au 31 décembre 2014. Depuis sa création en 2013, il a généré un rendement annualisé de 25,2 %.

Le portefeuille Actions canadiennes a fait l’objet d’un repositionnement et est aujourd’hui beaucoup plus concentré sur des titres choisis en fonction de convictions d’investissement fortes, par exemple la reprise durable aux États-Unis. Ce faisant, il a dégagé un rendement de 13,4 % en 2014, supérieur aux marchés.

Actifs moins liquides

La stratégie de la Caisse mise également sur les actifs tangibles qui génèrent des rendements courants plus stables et prévisibles et qui répondent aux besoins à long terme de ses déposants. Le regain de volatilité anticipé sur les marchés boursiers et les rendements faibles attendus sur les marchés obligataires renforcent d’ailleurs l’importance de ces actifs plus résilients au sein du portefeuille global de la Caisse.

Ces portefeuilles, qui offrent de solides performances dans la durée, génèrent des rendements de 12,7 % sur quatre ans. Ceux-ci sont nettement au-dessus des portefeuilles de marchés boursiers et de revenu fixe qui affichent des rendements respectifs de 10,1 % et 5,6 % sur quatre ans. Le même constat s’observe sur 10 ans.

Entre 2010 et 2014, les trois portefeuilles d’actifs moins liquides ont connu des changements importants.

D’abord, au sein du portefeuille Placements privés, le poids des fonds externes est passé de près de 70 % en 2010 à moins de 45 % en 2014, et ce, au profit des investissements directs qui ont affiché une performance supérieure sur quatre ans.

Du côté de l’immobilier, l’exercice 2014 a été déterminant pour Ivanhoé Cambridge. La filiale de la Caisse a accéléré la mise en œuvre de sa stratégie et a connu une année record au chapitre du volume de transactions avec 5,1 G$ d’acquisitions et 8,6 G$ de ventes d’immeubles. Toutes les transactions poursuivaient le même objectif : se départir des actifs non stratégiques pour recentrer le portefeuille vers des actifs de la plus haute qualité et bâtir une masse critique au sein de certains secteurs et marchés clés. À ce titre, la filiale immobilière de la Caisse a vendu 21 hôtels et fait l’acquisition de propriétés multirésidentielles et d’actifs logistiques, deux secteurs sur lesquels elle entend bâtir à l’avenir. Elle a aussi vendu des immeubles à Munich et à Francfort et a accru sa présence à Manhattan, à Seattle et à Denver.

En infrastructures, la Caisse a poursuivi la diversification géographique et sectorielle de son portefeuille, dont la taille a plus que doublé en quatre ans. En 2014, elle a effectué trois transactions majeures, dont deux aux États-Unis (Indianapolis Power & Light Company et Invenergy) et une au Royaume-Uni (London Array).

Dans le but d’accroître ses investissements dans les actifs moins liquides et de dégager encore plus de valeur par l’efficacité opérationnelle, la Caisse compte bâtir sur son expertise existante en infrastructures au cours des prochaines années. Avec l’approbation de l’Assemblée nationale du Québec, la Caisse prévoit ainsi créer une nouvelle filiale, CDPQ Infra, qui réalisera des projets d’infrastructures publiques de manière intégrée – de la planification à l’exploitation – à l’instar de ce qu’elle fait en immobilier. Dans un premier temps, deux projets de transport collectif sont visés au Québec. La Caisse compte exporter ce nouveau modèle d’affaires et l’utiliser comme stratégie de différenciation sur les marchés mondiaux qui présentent de nombreuses occasions pour ses déposants.

Impact au Québec

Au Québec, la Caisse a continué de jouer un rôle de premier plan auprès des entreprises à toutes les étapes de leur croissance. Elle a mis un accent particulier sur celles qui avaient des visées hors Québec. Ainsi, en 2014, plus du tiers des investissements en capital de développement et en financement privé visait des projets d’expansion d’entreprises québécoises ailleurs au Canada et à l’international. C’est dans ce cadre que la Caisse a investi dans WSP, KDC, Agropur, Hôtels ALT et le cabinet d’architectes Lemay. Au total, les nouveaux investissements et engagements auprès de sociétés québécoises se sont élevés à 2,5 G$ en 2014, les portant à plus de 11,1 G$ sur quatre ans. Les actifs de la Caisse au Québec ont quant à eux atteint 60 G$ au 31 décembre.

L’impact de la Caisse au Québec va bien au-delà de ces chiffres puisqu’elle vise d’abord et avant tout à jouer un rôle structurant et soutenu pour l’économie. Ainsi, par différentes initiatives, la Caisse favorise le développement des PME, renforce la culture entrepreneuriale québécoise et permet la mise en œuvre de projets dont les retombées dépassent les dollars investis. Le programme Innover. Agir., la création souhaitée de la filiale CDPQ Infra et l’investissement pour permettre à Manuvie de développer sa présence au Québec en sont autant d’exemples.

Présence mondiale

Au cours des quatre dernières années, la Caisse a déplacé 5 % de son exposition du Canada vers d’autres marchés afin de diversifier son portefeuille et de profiter davantage de la croissance mondiale. Aujourd’hui, plus de 47 % de son exposition est à l’extérieur du pays. Cela représente plus de 117 G$, contre 72 G$ à la fin 2010.

Cette présence accrue sur les marchés mondiaux s’est notamment traduite par 4,5 G$ d’acquisitions en immobilier aux États-Unis et 3,8 G$ d’investissements en infrastructures aux États-Unis et en Australie. Les annonces faites au début 2015 portent les investissements immobiliers aux États-Unis à plus de 7 G$ depuis la fin 2010. Dans les marchés en croissance, Ivanhoé Cambridge a investi plus de 1 milliard de dollars, notamment pour renforcer sa plateforme de centres commerciaux au Brésil, où son actif a crû de 180 % en quatre ans.

Sur les marchés boursiers, la Caisse a déployé près de 2 G$ aux côtés de partenaires établis au Brésil, en Chine et en Inde. Ceux-ci ont été sélectionnés pour leur connaissance en profondeur des marchés publics émergents ainsi que leur approche de gestion en absolu, alignée sur celle de la Caisse.

En 2014, la Caisse a par ailleurs ouvert des bureaux à Washington et à Singapour. En 2015, elle en ouvrira d’autres à Mexico et à Sydney, deux marchés ciblés en priorité.

INFORMATIONS FINANCIÈRES

Au cours de la dernière année, la Caisse a poursuivi ses efforts pour améliorer son efficacité et a continué de porter une attention particulière à ses charges d’exploitation. Celles-ci, incluant les frais de gestion externe, se sont élevées à 328 M$ en 2014. Le ratio des dépenses s’est établi à 16 cents par 100 $ d’actif net moyen contre 17 cents en 2013 et 19,4 cents en 2010. Ce ratio continue de placer la Caisse parmi les chefs de file mondiaux de sa catégorie de gestionnaires.

Enfin, les agences de notation ont réaffirmé les cotes de crédit de première qualité de la Caisse avec une perspective stable, soit AAA (DBRS), AAA (S&P) et Aaa (Moody’s).

Communiqué (PDF - 286 ko)

FICHES INFORMATIVES

- Revenu fixe (PDF - 151 ko)

- Placements sensibles à l'inflation (PDF - 207 ko)

- Actions (PDF - 148 ko)

- Québec (PDF - 187 ko)

À PROPOS DE LA CAISSE DE DÉPÔT ET PLACEMENT DU QUÉBEC

La Caisse de dépôt et placement du Québec est un investisseur institutionnel de long terme qui gère des

fonds provenant principalement de régimes de retraite et d'assurances publics et privés. Son actif net

s'élève à 226 G$ au 31 décembre 2014. Un des plus importants gestionnaires de fonds institutionnels au

Canada, la Caisse investit dans les grands marchés financiers, ainsi qu'en placements privés, en

infrastructures et en immobilier à l’échelle mondiale. Pour plus de renseignements : www.lacaisse.com.

- 30 -