La Caisse affiche un rendement de 6,3 % sur cinq ans

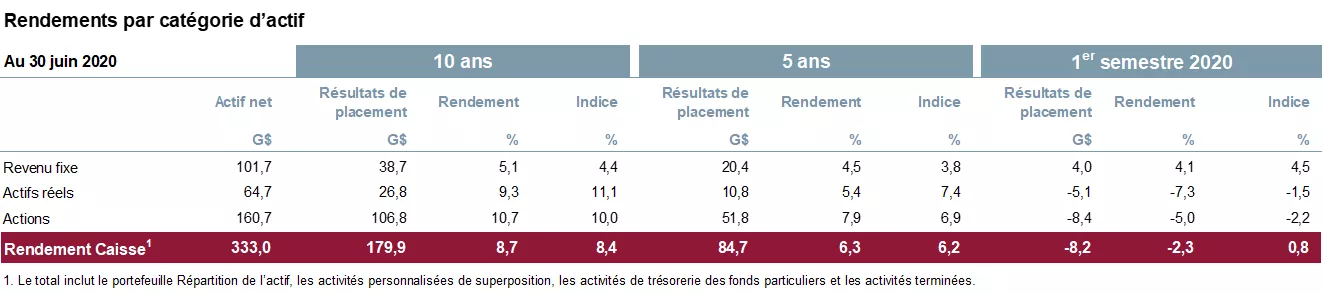

La Caisse de dépôt et placement du Québec publie aujourd’hui une mise à jour de ses résultats au 30 juin 2020. Sur cinq ans, la Caisse affiche un rendement annualisé de 6,3 %, ce qui représente des résultats de placement de 84,7 G$. Le rendement annualisé sur dix ans est de 8,7 %. Sur la période de six mois, marquée par la pandémie de COVID-19, le rendement moyen de ses déposants se situe à -2,3 %. L’actif net de la Caisse s’établit à 333,0 G$.

« Durant la première moitié de 2020, l’économie mondiale a été frappée par une crise sans précédent, tant par sa rapidité que par son ampleur. Les politiques monétaires exceptionnelles des banques centrales, jumelées aux plans de soutien historiques déployés par les gouvernements, ont permis d’éviter que la récession ne se transforme en dépression, mais on observe une dichotomie croissante entre l’économie réelle et les marchés financiers », a indiqué Charles Emond, président et chef de la direction de la Caisse. « D’ailleurs, en raison d’une forte accélération des tendances causée par la pandémie, particulièrement dans les secteurs des technologies et du commerce de détail, notre exposition importante aux centres commerciaux et notre sous-pondération en marchés boursiers dans certains grands titres technologiques ont eu un impact sur la performance de notre portefeuille au premier semestre. »

falsefalsePleine largeurfalse

« Malgré le contexte mondial très difficile des derniers mois, la Caisse a toute la solidité financière requise pour répondre aux conditions de son environnement d’affaires et produit des rendements supérieurs aux besoins de ses déposants sur le long terme. Alors que la reprise économique s’annonce fragile, nous devons redoubler de vigilance et demeurer extrêmement rigoureux. Au cours du premier semestre, nous avons ainsi posé plusieurs actions concrètes afin de positionner nos portefeuilles et de protéger le capital de nos déposants », a ajouté M. Emond.

falsefalsePleine largeurfalse

« En mars, au pire de la crise, nous avons lancé une enveloppe de 4 G$, dont 45 % des sommes sont déjà allouées ou en voie de l’être, pour appuyer des entreprises québécoises temporairement affectées par la situation. Cette initiative s’inscrit parfaitement dans notre double mission, soit celle de générer des rendements pour nos déposants tout en appuyant les entreprises d’ici, puisque nous voulons pouvoir compter sur des sociétés fortes, bien positionnées dans la relance économique », a conclu M. Emond.

falsefalsePleine largeurfalse

Des actions concrètes dans le contexte de la crise

Face à une crise unique, la Caisse a pris des mesures pour assurer une coordination accrue entre les différentes catégories d’actif et tirer profit des occasions à venir, comprenant :

- Une revue en profondeur de tous les actifs en portefeuille, pour identifier les secteurs d’avenir et les risques potentiels, et ainsi mieux définir la stratégie en vue de l’après COVID‑19;

- Une gestion prudente et serrée des liquidités, incluant de nouvelles émissions de dette pour refinancer des dettes existantes à des taux favorables;

- Un nouveau pilotage coordonné de la stratégie, de la construction de portefeuille et des risques;

- Une évaluation exhaustive des besoins de refinancement, entre autres du côté des actifs moins liquides; en infrastructures et en placements privés hors Québec, les équipes ont accompagné activement les entreprises en portefeuille afin d’aller chercher près de 5 G$ de financement sur les marchés pour faire face à la pandémie;

- Une accélération du repositionnement de notre portefeuille immobilier, principalement dans le secteur des centres commerciaux, qui permettra, à terme, une croissance vers des segments porteurs comme l’industriel et la logistique;

- La mise en place d’une nouvelle approche transversale en technologies, qui s’appuie sur trois axes : anticiper et profiter des occasions d’investissement créées par les technologies et les modèles de rupture; protéger le capital investi en intégrant davantage le facteur technologique dans la gestion des risques; et poursuivre la transformation des pratiques d’affaires pour demeurer une organisation agile et à l’avant-garde;

- Un déploiement rigoureux en revenu fixe, notamment dans les marchés publics au plus fort de la crise, avec un accent sur les titres obligataires de qualité (investment grade), et des acquisitions de plusieurs milliards de dollars sur les marchés boursiers en mars et en avril, à la suite de la correction importante des marchés.

Faits saillants des rendements

Sur dix ans, la Caisse dégage un rendement annualisé de 8,7 %, qui surpasse celui de son portefeuille de référence, à 8,4 %. Sur cinq ans, la Caisse génère un rendement annualisé de 6,3 %, lequel est légèrement au-dessus de celui de son portefeuille de référence, à 6,2 %, pour des résultats de placement de 84,7 G$. Sur la période de cinq ans, les huit plus grands déposants de la Caisse obtiennent des rendements annualisés variant entre 5,8 % et 6,7 %.

Au 30 juin 2020, l’actif net des déposants s’établit à 333,0 G$. Sur six mois, la Caisse enregistre un rendement de -2,3 %, notamment attribuable à l’importante exposition historique aux centres commerciaux du portefeuille Immeubles et à la sous-pondération du portefeuille de marchés boursiers dans certains grands titres technologiques.

En revenu fixe, la Caisse affiche sur cinq ans un rendement annualisé de 4,5 %, au-dessus de son indice de référence qui se situe à 3,8 %, ce qui représente une valeur ajoutée de 3,3 G$. Cette performance est portée par ses investissements en crédit aux entreprises et en crédit immobilier. Sur six mois, dans un environnement de taux baissiers, la catégorie génère un rendement de 4,1 %.

Du côté des actifs réels, une catégorie constituée des portefeuilles Immeubles et Infrastructures, le rendement annualisé sur cinq ans se situe à 5,4 %, comparativement à 7,4 % pour l’indice de référence. Sur six mois, le rendement de la catégorie s’établit à -7,3 %, tandis que l’indice se situe à -1,5 %. Dans les deux cas, l’écart s’explique majoritairement par le secteur des centres commerciaux et par les immeubles de bureaux aux États-Unis. En effet, le portefeuille Immeubles a connu une contre-performance, et les évaluations de la valeur des actifs d’Ivanhoé Cambridge en portefeuille reflètent les difficultés des centres commerciaux, accentuées de façon marquée par la crise de la COVID‑19. À l’inverse, le portefeuille Infrastructures a livré la performance attendue dans un contexte où il aurait pu subir davantage les aléas de l’environnement économique.

Sur cinq ans, le portefeuille Immeubles génère un rendement annualisé de 3,5 %. Pour les six premiers mois de l’année, il affiche un rendement de -11,7 %. Les défis du commerce de détail et des centres commerciaux, grandement intensifiés par la crise de la COVID‑19, ont accéléré la mise en œuvre du plan d’action d’Ivanhoé Cambridge, qui avait déjà été annoncé en début d’année et qui sera déployé au cours des prochaines années. La filiale entend ainsi poursuivre activement, de façon ordonnée, la transformation de son portefeuille de centres commerciaux, qui requerra des solutions particulières à chacun des actifs, tout comme son repositionnement dans des segments de marché tels que l’industriel ou dans des projets à vocation mixte, qui intègrent à la fois les secteurs commercial, résidentiel, des bureaux et de la logistique, et ce, afin de mieux répondre aux besoins des communautés locales.

Du côté du portefeuille Infrastructures, sur la période de cinq ans, la Caisse obtient un rendement annualisé de 8,2 %, et un rendement de -1,0 % pour le premier semestre. Malgré son exposition au secteur des transports, où certaines installations, dont les aéroports, ont cessé leurs activités au plus fort de la crise, le portefeuille se montre résilient. En effet, la qualité des actifs dans des secteurs comme les énergies renouvelables et les télécommunications, tout comme l’accompagnement en continu des entreprises en portefeuille depuis le début de la crise, a permis au portefeuille de limiter de façon significative les impacts de la COVID‑19.

Finalement, en ce qui concerne la catégorie Actions, le rendement annualisé sur cinq ans est à 7,9 %, surpassant celui de son indice de référence, à 6,9 %, et générant ainsi une valeur ajoutée de 4,8 G$. Ce résultat a été porté par les bonnes performances du mandat Qualité mondiale et du portefeuille Placements privés. Ce dernier, qui a produit à lui seul une valeur ajoutée d’environ 4 G$, bénéficie de ses placements directs bien diversifiés sur les plans sectoriel et géographique, y compris ceux dans de nombreuses entreprises du Québec.

Au premier semestre, le rendement de -5,0 % de cette catégorie d’actif s’explique notamment par une présence limitée des titres technologiques dans le portefeuille Marchés boursiers, durant une période de pandémie où ceux-ci ont battu des records. D’ailleurs, les rendements des titres composant l’indice des marchés boursiers mondiaux (MSCI ACWI) au premier semestre illustrent une grande dispersion. D’un côté, les titres de cinq géants des technologies (GAFAM) enregistrent une performance de 31,4 %; de l’autre, les quelque 3 000 autres titres qui le composent affichent un rendement combiné de -4,8 %. En placements privés, notamment à l’international, le portefeuille s’est montré résilient, grâce entre autres à ses actifs dans des secteurs essentiels comme ceux des assurances et de la santé, de même qu’en technologies. À noter également que, malgré une excellente performance au cours des dernières années, les positions les plus importantes de la Caisse dans certaines grandes capitalisations québécoises ont été frappées plus durement, de façon temporaire, au cours du premier semestre, affectant le rendement de la catégorie sur la période.

Faits saillants des réalisations

Durant le premier semestre, la Caisse a réalisé des transactions de qualité dans différentes catégories d’actif. En placements privés, elle a conclu une entente majeure pour investir dans Alstom, dans le cadre du projet d’acquisition par cette dernière de Bombardier Transport (BT), renforçant ainsi son leadership dans la mobilité durable à l’échelle mondiale. Cette entente, qui a récemment obtenu le feu vert de la Commission européenne, vise la conversion de l’investissement actuel de la Caisse dans BT en actions d’Alstom, en plus d’un investissement additionnel de 700 M€. À la clôture de la transaction, prévue pour 2021, la Caisse détiendrait, à travers son investissement total pouvant aller jusqu’à 4 G$, environ 18 % de la société, avec des engagements structurants pour le Québec.

D’ailleurs, au Québec, en plus de l’enveloppe de 4 G$ annoncée au début de la crise, la Caisse avait déjà appuyé en début d’année les stratégies d’acquisitions internationales de différentes entreprises en portefeuille. Parmi celles-ci, notons l’acquisition par Knowlton Development Corporation (KDC/ONE) de Zobele Group, un leader mondial en innovation et en fabrication de produits d’entretien domestique et d’assainissement de l’air, consolidant encore davantage la position de KDC/ONE parmi les manufacturiers les plus novateurs au monde. Également, la Caisse a permis à Eddyfi de poursuivre son plan de croissance et de mettre la main sur NDT Global, une entreprise basée en Irlande, ainsi que la société norvégienne Halfwave. De plus, elle a rapatrié les activités canadiennes du Groupe Canam au Québec, dans le cadre d’une transaction de 840 M$ avec Placements CMI (la famille Dutil) et le Fonds de solidarité FTQ. Finalement, elle a investi pour soutenir les initiatives numériques de certaines entreprises, comme LCI Éducation et Corporation Aurifère Monarques.

En infrastructures, la Caisse a réinvesti dans Azure Power, un leader des énergies renouvelables en Inde, portant sa participation dans la société à 50,9 %. Elle a aussi fait l’acquisition de Plenary Americas, un chef de file en matière d’investissement, de développement et d’exploitation d’infrastructures publiques en Amérique du Nord avantageusement positionné pour tirer profit des besoins en infrastructures, notamment aux États-Unis.

Du côté de l’immobilier, Ivanhoé Cambridge a amorcé une restructuration en profondeur de son positionnement dans le secteur des centres commerciaux, tout en poursuivant sa croissance vers des secteurs porteurs comme la logistique. Pendant les six premiers mois de l’année, elle a réalisé des transactions totalisant 4,5 G$, dont 2 G$ d’acquisitions, principalement en industriel et logistique, 1,6 G$ de ventes stratégiques, et 0,9 G$ d’investissements en capital à des fins de développement ou de redéveloppement. En Asie, aux côtés de LOGOS, elle a lancé son quatrième véhicule de développement en logistique, d’une capacité de 800 M$ US, mettant à profit le succès des trois plateformes précédentes. En France, la filiale immobilière a fait l’acquisition de Hub&Flow, un portefeuille de 17 actifs logistiques au sein des principaux hubs parisiens et lyonnais, en plus de devenir l’actionnaire majoritaire d’une plateforme de développement de logements destinés aux étudiants et aux jeunes professionnels en région parisienne et de faire l’acquisition de Joya, un projet de campus de bureaux de 50 000 m² qui proposera des surfaces adaptables misant sur la flexibilité d’aménagement.

Finalement, en revenu fixe, la Caisse a continué la mise en œuvre de sa stratégie axée sur le crédit, en particulier dans le secteur de l’assurance. En Europe, elle a pris part avec ses partenaires à un engagement de 1,875 G£, soit la plus grande transaction sous forme de financement unitranche à l’échelle mondiale, pour financer The Ardonagh Group, le plus important courtier d’assurance indépendant du Royaume-Uni.

Informations financières

Les charges d’exploitation annualisées de la Caisse s’établissent à 23 cents par 100 $ d’actif net moyen, un niveau qui se compare favorablement à celui de son industrie et qui est identique à celui de l’an dernier à pareille date.

La Caisse affiche aussi un bon niveau de liquidités qui lui permet d’assurer le respect des engagements potentiels et de faire face aux événements de marché. Les agences de notation ont pour leur part réaffirmé les cotes de crédit de première qualité de la Caisse avec une perspective stable, soit AAA (DBRS), AAA (S&P), Aaa (Moody’s) et AAA (Fitch Ratings).

À PROPOS DE LA CAISSE DE DÉPÔT ET PLACEMENT DU QUÉBEC

La Caisse de dépôt et placement du Québec (CDPQ) est un investisseur institutionnel de long terme qui gère des fonds provenant principalement de régimes de retraite et d’assurances publics et parapublics. Son actif net s’élève à 333,0 G$ CA au 30 juin 2020. Un des plus importants gestionnaires de fonds institutionnels au Canada, la Caisse investit dans les grands marchés financiers, ainsi qu’en placements privés, en infrastructures, en immobilier et en crédit privé à l’échelle mondiale. Pour obtenir plus de renseignements sur la Caisse, visitez le site cdpq.com, suivez-nous sur Twitter @LaCDPQ ou consultez nos pages Facebook ou LinkedIn.

- 30 -