La Caisse publie son rapport annuel 2012

La Caisse de dépôt et placement du Québec a aujourd’hui rendu public son rapport annuel pour l’exercice 2012, à la suite de son dépôt à l’Assemblée nationale par le ministre des Finances et l'Économie du Québec.

Outre l’analyse détaillée des résultats financiers publiés le 27 février dernier, le rapport annuel 2012 présente un bilan complet des activités de la Caisse. En voici les faits saillants :

PERFORMANCE 2012

- Rendement global de 9,6 % et progression de l’actif net de 17,2 G$ attribuable à des résultats de placement nets de 14,9 G$ et à des dépôts nets de 2,3 G$;

- Quinze des seize portefeuilles spécialisés affichent des résultats positifs;

- Les rendements des huit principaux déposants se situent entre 10,5 % et 8,2 %.

CONTRIBUTION AU DÉVELOPPEMENT ÉCONOMIQUE DU QUÉBEC

- Stratégie basée sur trois grands axes :

- Chercher et saisir les meilleures occasions d’affaires et d’investissements;

- Servir de pont entre les entreprises québécoises et les marchés mondiaux;

- Renforcer la relève entrepreneuriale et financière.

- Forte croissance des nouveaux investissements et engagements de la Caisse au Québec qui atteignent 2,9 G$ en 2012 et s’élèvent à 8,3 G$ depuis 2009;

- Augmentation de 5,9 G$ de l’actif total de la Caisse au Québec en 2012 pour atteindre 47,1 G$ au 31 décembre (voir page 62 du rapport annuel);

- Hausse de 5,1 G$ de l’actif total dans le secteur privé pour atteindre 27,6 G$ à la fin de 2012;

- Hausse de 1,4 G$ de l’actif du portefeuille spécialisé Actions canadiennes dans les entreprises québécoises pour atteindre 4,7 G$ à la fin de 2012.

- Investissements de 55 M$ dans plus de 60 petites et moyennes entreprises réparties dans toutes les régions du Québec en partenariat avec le Mouvement Desjardins;

- Nouvel appui de 150 M$ pour renforcer les petites capitalisations québécoises cotées en bourse.

GESTION DES RISQUES

- Gestion active et rigoureuse des risques de crédit, de concentration, de contrepartie et de liquidité (voir pages 45 et 46 du rapport annuel);

- Légère augmentation du risque absolu de 30,0 % à la fin de 2011 à 30,6 % à la fin de 2012 et du risque actif de 3,4 % à 4,4 % (voir page 45 du rapport annuel);

- Malgré cette légère augmentation, le risque de marché du portefeuille global demeure bien en deçà des niveaux observés entre 2009 et 2010.

- Liquidités de 41 G$ au 31 décembre 2012 afin de permettre à la Caisse de respecter ses engagements potentiels, même dans le cas d’une correction majeure de marché;

- Levier global de 18 %, soit moins de la moitié du niveau de levier qui prévalait à la fin de l’année 2008.

RÉMUNÉRATION

Rappel des caractéristiques du programme de rémunération entré en vigueur en 2010

Principaux objectifs (voir page 101 du rapport annuel)

- Payer pour la performance en tenant compte du rendement procuré aux déposants et de la performance soutenue sur plusieurs années.

- Offrir une rémunération compétitive afin d’attirer, mobiliser et retenir les employés ayant les compétences pour permettre à la Caisse d’atteindre ses objectifs stratégiques;

- Lier les intérêts des dirigeants à ceux des déposants.

Mise en œuvre et application

- Balisage rigoureux des marchés de référence par une firme reconnue, Towers Watson;

- À la demande du conseil d’administration, une firme indépendante d’experts-conseil, Hugessen Consulting, reconnue en matière de rémunération dans l’univers des caisses de retraite, valide la juste application du programme de rémunération;

- La performance de chaque employé fait l’objet d’un processus rigoureux d’évaluation pour déterminer la rémunération incitative à laquelle il a droit (voir page 102 du rapport annuel).

Coïnvestissement et meilleur alignement des intérêts

- Afin de favoriser un meilleur alignement des intérêts des employés avec le succès soutenu à long terme de la Caisse, une portion significative de la rémunération incitative totale de certains groupes d’employés est différée sur une période de trois ans :

- Au moins 40 % de la rémunération incitative totale des membres de la haute direction;

- 25 % de la rémunération incitative totale des cadres et des professionnels de haut niveau;

- Les montants différés payés en 2015 varieront à la hausse ou à la baisse selon le rendement global absolu moyen de la Caisse durant cette période.

Rémunération incitative 2012

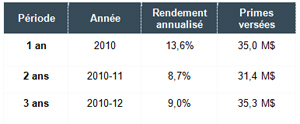

- L’objectif du programme de rémunération incitative est de récompenser la performance soutenue sur une période de 4 ans. La Caisse en est à la 3e année d’application de ce programme, la performance est donc évaluée sur 3 ans. En tenant compte des primes versées, la rémunération globale des employés de la Caisse en 2012 se situe en deçà de la médiane des marchés de référence pour un rendement annualisé sur trois ans (2010, 2011 et 2012) de 9,0 %, correspondant à 5,2 G$ au-dessus du portefeuille de référence, et équivalent à une performance supérieure de 1er quartile. (voir page 104 du rapport annuel);

- Le total de la rémunération incitative versée en 2013 à l’égard de 2012 est de 35,3 M$ (incluant la haute direction) ;

- Cette année, dans le cadre du programme de rémunération incitative, les employés ont différé, jusqu’en 2015, un montant de 14,0 M$ (incluant la haute direction). En plus de la portion différée obligatoire, la Caisse offre l’option aux cadres et professionnels de haut niveau de différer et coïnvestir une portion additionnelle de leur prime dans le portefeuille de coïnvestissement. Ceux-ci ont volontairement haussé de plus de 20 % les montants différés et coïnvestis en 2012.

- La rémunération incitative versée en 2013 à l'égard de 2012 aux cinq dirigeants les mieux rémunérés qui se rapportent directement au président et chef de la direction totalise 2,41 M$, comparativement à 2,56 M$ en 2011.

Rémunération du président et chef de la direction

- À son arrivée à la Caisse, M. Sabia a renoncé à toute forme de rémunération incitative pour les années 2009 et 2010. M. Sabia a aussi renoncé à participer à tout régime de retraite, et ce, pour la durée de son mandat. Il a également renoncé à toute indemnité de fin d’emploi;

- Aussi, conformément à sa demande, M. Sabia n’a reçu aucune augmentation salariale depuis son entrée en fonction en 2009. Son salaire de base est demeuré inchangé en 2012 et le demeurera en 2013;

- En ce qui concerne la rémunération incitative de M. Sabia pour l’année 2012, suivant les politiques qui privilégient l’atteinte des objectifs d’affaires de la Caisse et la performance de l’organisation, le conseil d’administration a qualifié la performance du président et chef de la direction d’excellente, et lui a accordé une rémunération incitative liée à l’atteinte de ces objectifs (voir page 106 du rapport annuel);

- De cette rémunération incitative, un montant de 500 000 $ a été versé à M. Sabia et ce dernier a choisi de différer un montant de 700 000 $ au titre du portefeuille de coïnvestissement. La valeur du montant coïnvesti variera à la hausse ou à la baisse, selon les rendements de la Caisse d’ici 2015;

- Pour 2012, la rémunération globale du président et chef de la direction, en incluant le salaire de base et la rémunération incitative versée et différée pour une performance supérieure, demeure inférieure de 62 % du potentiel de rémunération directe maximum des présidents et chefs de la direction des huit grandes caisses de retraite canadiennes.

DÉPENSES

- Les dépenses incluent les charges d’exploitation, dont la rémunération et les frais de gestion externe;

- Le ratio des dépenses à l’actif net moyen s’établit à 17,9 points centésimaux en 2012, un niveau bien en-dessous de la médiane des pairs canadiens;

- Charges d’exploitation en baisse de 19 M$, soit 6,1 % depuis les cinq dernières années;

- Depuis 2010, économies annuelles récurrentes de 25 M$ liées à la mise en place du nouveau modèle d’affaires opérationnel, dont 20 M$ associés aux technologies de l’information.

INVESTISSEMENT RESPONSABLE

- La Politique sur l’investissement responsable de la Caisse comporte trois volets :

- Intégration des facteurs environnementaux, sociaux et de gouvernance (ESG) dans l’analyse des investissements et des risques qui y sont associés (voir page 77 du rapport annuel);

- Engagement actionnarial (voir page 78 du rapport annuel);

- Exclusion de titres en portefeuille (voir page 82 du rapport annuel).

- En 2012, diverses actions ont été menées en vertu de cette politique, notamment :

- Exercice du droit de vote sur 45 059 propositions dans le cadre de 4 807 assemblées d’actionnaires (voir pages 78 à 82 du rapport annuel);

- Participation à différentes initiatives, dont le Carbon Disclosure Project, le Water Disclosure Project et l’Initiative de transparence de l’industrie extractive (ITIE).

À PROPOS DE LA CAISSE DE DÉPÔT ET PLACEMENT DU QUÉBEC

La Caisse de dépôt et placement du Québec est une institution financière qui gère des fonds provenant principalement de régimes de retraite et d'assurances publics et privés. Son actif net s'élève à 176,2 G$ au 31 décembre 2012. Un des plus importants gestionnaires de fonds institutionnels au Canada, la Caisse investit dans les grands marchés financiers, ainsi qu'en placements privés, en infrastructures et en immobilier à l’échelle mondiale. Pour plus de renseignements : www.cdpq.com.

- 30 -