Au 30 juin 2023, la CDPQ affiche un rendement moyen de 4,2 % sur six mois, et de 6,0 % sur cinq ans

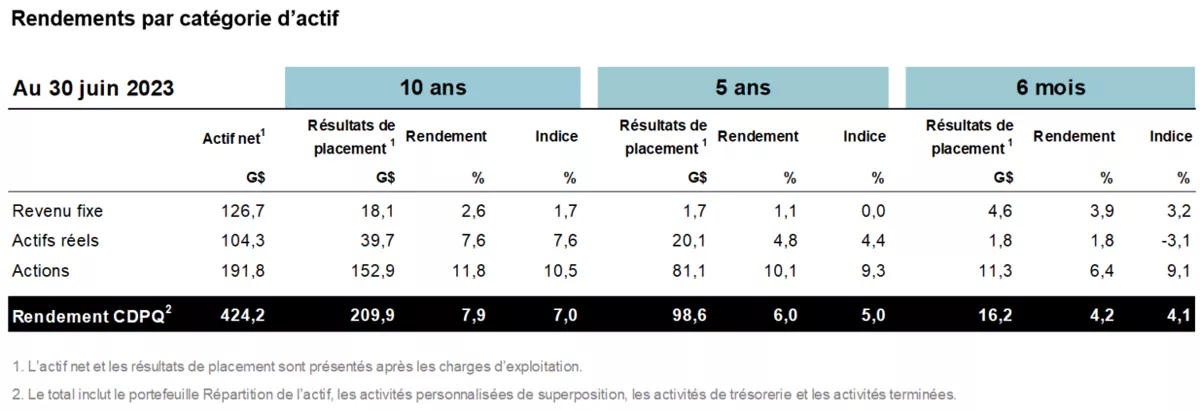

La CDPQ publie aujourd’hui une mise à jour de ses résultats au 30 juin 2023. Sur six mois, la CDPQ génère un rendement moyen de 4,2 %, en ligne avec celui de son portefeuille de référence, qui se situe à 4,1 %. Sur cinq ans, le rendement moyen annualisé affiche 6,0 %, supérieur à son portefeuille de référence à 5,0 %, ce qui représente plus de 18 G$ de valeur ajoutée pour ses déposants. Sur dix ans, le rendement moyen annualisé s’établit à 7,9 %, également au-dessus de celui de son portefeuille de référence, à 7,0 %, produisant près de 30 G$ de valeur ajoutée.

La CDPQ gère les fonds de 48 déposants. Pour répondre à leurs objectifs, les stratégies d’investissement sont adaptées à la tolérance au risque et à la politique de placement propres à chacun. Les rendements sur six mois, cinq ans et dix ans du portefeuille global représentent la moyenne pondérée de ces fonds. Au 30 juin 2023, les rendements des huit plus grands déposants de la CDPQ se situent entre 3,8 % et 5,2 % sur six mois. Sur cinq ans, leurs rendements annualisés varient entre 4,4 % et 6,8 %, et sur dix ans entre 6,5 % et 8,9 %.

« Depuis trois ans, nous avons fait évoluer notre portefeuille pour continuer d’augmenter notre capacité à faire face à la volatilité des marchés. Dans ce contexte, nous avons généré des rendements qui nous permettent d’assurer la santé financière des régimes de nos déposants », a affirmé Charles Emond, président et chef de la direction de la CDPQ.

« Les investisseurs sont confrontés à plusieurs signaux contradictoires, tels que la direction de l’inflation, des taux, de l’emploi ou encore des marchés. Cet environnement de défis nous invite à demeurer vigilants, et nous rappelle plus que jamais l’importance de la diversification de notre portefeuille et de notre approche de long terme », a conclu Charles Emond.

Faits saillants des rendements

Revenu fixe : la performance stimulée par un environnement de taux plus élevés

Tirant désormais parti de taux d’intérêt plus élevés qu’au cours des dernières années, les marchés obligataires ont connu une reprise au premier semestre après leur contre-performance de 2022, dans la foulée récente des hausses de taux historiques. Sur six mois, la CDPQ affiche un rendement de 3,9 %, supérieur à celui de son indice de référence à 3,2 % et stimulé par les activités de crédit, notamment la performance de la dette de pays émergents et du crédit aux entreprises.

Sur cinq ans, la catégorie enregistre un rendement annualisé de 1,1 %, en raison du resserrement monétaire important effectué par les banques centrales pour contrôler la montée en flèche de l’inflation. Le rendement est au-dessus de son indice au neutre, à 0 %, grâce à l’ensemble des cinq segments de crédit.

Actifs réels

Infrastructures : la performance demeure au rendez-vous dans un contexte inflationniste

Au premier semestre, le portefeuille démontre de nouveau sa capacité à performer dans un contexte de forte inflation. Sur six mois, il affiche un rendement de 4,7 %, plus élevé que son indice de référence à -2,1 %. Les secteurs des énergies renouvelables, des télécommunications et des transports, auxquels la CDPQ est exposée depuis plusieurs années, représentent des vecteurs de performance importants.

Sur cinq ans, le rendement annualisé se situe à 9,6 %, porté par les mêmes secteurs qu’au premier semestre. Cette performance est nettement au-dessus de l’indice à 5,7 %.

Immeubles : le repositionnement en immobilier mitige l’effet de la hausse des taux

Sur six mois, le rendement du portefeuille s’établit à -1,5 %, comparativement à -4,3 % pour son indice de référence. La hausse rapide et significative des taux d’intérêt affecte l’ensemble du marché et de ses secteurs, comme le reflète l’indice. Toutefois, le virage du portefeuille vers le segment de la logistique compense la performance plus mitigée du secteur des bureaux, celui-ci étant en transformation structurelle dans la foulée des nouvelles habitudes de travail.

Sur cinq ans, le rendement annualisé est de 1,0 %, sous l’indice à 3,1 %, en raison de la faible performance du secteur des centres commerciaux canadiens, historiquement surpondéré dans le portefeuille d’Ivanhoé Cambridge, filiale immobilière de la CDPQ. Notons que depuis le repositionnement du portefeuille au cours des trois dernières années, la performance s’est améliorée de façon importante.

Actions

Marchés boursiers : rendement élevé et plus diversifié face à des marchés historiquement concentrés

Sur six mois, le portefeuille enregistre un rendement de 10,6 %, en ligne avec celui de son indice de référence à 10,7 %, et ce, malgré la surconcentration historique de sept grands titres technologiques à croissance élevée qui représentent, à titre d’exemple, 80 % de la performance de l’indice phare S&P 500 au premier semestre. La performance du portefeuille témoigne ainsi d’un rendement comparable, mais plus diversifié que celui des marchés.

Sur cinq ans, le rendement annualisé s’établit à 7,1 %, sous son indice à 7,5 %. Cet écart, qui s’explique par une exposition plus limitée du portefeuille aux grands titres technologiques au début de la période de cinq ans, a toutefois progressivement diminué depuis trois ans suivant l’évolution stratégique du portefeuille. Ce repositionnement permet entre autres de profiter du potentiel de ces titres, tout en évitant une surconcentration exacerbée comme celle observée sur les marchés.

Placement privé : la hausse des coûts de financement se fait sentir après plusieurs années de forts rendements

Au premier semestre, le rendement du portefeuille se situe à 1,4 %, sous son indice à 7,2 %, après des résultats exceptionnels au cours des dernières années. Le portefeuille est freiné à court terme par la hausse des coûts de financement, qui influence la performance de certaines sociétés privées.

Sur cinq ans, le portefeuille affiche un rendement de 15,4 % et fait mieux que son indice, à 11,9 %. Le choix rigoureux de secteurs, dont les technologies, la santé et les assurances, explique ce résultat sur la période.

Québec : grands projets et croissance des entreprises locales

Au Québec, la CDPQ a maintenu un bon niveau d’activités malgré un volume de transactions très faible observé à l’échelle mondiale. Notons certaines réalisations récentes des équipes de la CDPQ, qui mettent à profit un vaste éventail d’outils pour contribuer au développement économique du Québec :

Grands projets en immobilier et en infrastructures

- Réalisation d’une étape phare dans la concrétisation du REM, avec la mise en service, le 31 juillet dernier, de l’antenne Rive-Sud entre la Gare Centrale et Brossard. À terme, le projet de 67 km constituera la plus longue ligne de métro léger automatisé au monde;

- Mandat donné à Ivanhoé Cambridge par la CDPQ, suivant la conclusion d’une entente de principe avec le gouvernement du Québec, pour réaliser une analyse de faisabilité visant la conversion d’une partie du site de l’ancien hôpital Royal Victoria en une cité universitaire de calibre mondial;

- Investissement de 355 M$ pour l’acquisition de 50 % de la Concession A25, un réseau de 7,2 km composé d’une autoroute et d’un pont à péage de l’A25 de Montréal auprès de l’australienne Transurban;

- Participation au financement du nouveau pont de l’Île-aux-Tourtes, par le biais d’une souscription de 75 M$ de l’émission obligataire au Groupe Nouveau Pont Île‑aux‑Tourtes;

- Prêt de 145 M$ par la filiale Otéra Capital pour un projet multirésidentiel situé au cœur du Mille carré doré, à Montréal.

Appui à la croissance des entreprises et de l’expertise québécoises

- Participation à l’acquisition par Previan de Sensor Networks, un fournisseur américain d’outils et de technologies de détection;

- Investissement de 125 M$ pour accélérer la croissance de Workleap (anciennement GSoft), qui offre des logiciels améliorant l’expérience employé de 16 000 entreprises réparties dans plus de 100 pays;

- Renouvellement de la collaboration avec le Programme des gestionnaires en émergence du Québec afin d’accélérer le développement des gestionnaires émergents, portant l’engagement de la CDPQ à 250 M$, soit 50 M$ annuellement pour cinq ans.

Expertise et leadership reconnus dans le monde

Au premier semestre, la CDPQ a reçu différentes distinctions qui illustrent la qualité du travail et du rayonnement de ses équipes :

- En matière de durabilité, premier rang mondial, aux côtés de trois autres investisseurs internationaux, au classement Governance, Sustainability and Resilience 2023 du Global SWF (Sovereign Wealth Fund), une référence dans l’évaluation des pratiques de gouvernance, de durabilité et de résilience de 200 fonds souverains et fonds de pension à l’échelle mondiale;

- En immobilier, neuf prix remis à Ivanhoé Cambridge aux IPE Real Assets Global Awards, récompensant les leaders mondiaux de l’industrie, dont Investisseur de l’année, et également ESG et Durabilité environnementale;

- En infrastructures, première place mondiale du palmarès Global Investor 50 du magazine Infrastructure Investor, qui recense les plus grands investisseurs institutionnels mondiaux en infrastructures en fonction de la taille de leur actif.

Informations financières

En date du 30 juin 2023, les coûts annualisés engendrés par les activités de la CDPQ, qui incluent les charges d’exploitation interne, les frais de gestion externe ainsi que les coûts de transaction, sont estimés à 55 cents par 100 $ d’actif net moyen, comparativement à 48 cents au 31 décembre 2022. L’écart par rapport à 2022 s'explique majoritairement par la hausse des frais de performance externe liée à la hausse de rendements. Le ratio des coûts de la CDPQ se compare favorablement à celui de l’industrie.

De plus, les agences de notation accordent à la CDPQ les cotes de crédit de première qualité avec une perspective stable, soit AAA (DBRS), AAA (S&P), Aaa (Moody’s) et AAA (Fitch).

À PROPOS DE LA CDPQ

La CDPQ investit de façon constructive pour générer des rendements durables à long terme. Comme groupe mondial d’investissement qui gère des fonds provenant de régimes de retraite et d’assurances publics, nous appuyons nos partenaires pour bâtir des entreprises qui stimulent la performance et le progrès. Nous sommes actifs dans les grands marchés financiers, en placement privé, en infrastructures, en immobilier et en crédit privé. Au 30 juin 2023, l’actif net de la CDPQ s’élevait à 424 G$ CA. Pour en savoir plus sur la CDPQ, visitez le site cdpq.com, consultez nos pages LinkedIn ou Instagram, ou suivez-nous sur X.

CDPQ est une marque de commerce déposée par la Caisse de dépôt et placement du Québec et utilisée sous licence par ses filiales.

- 30 -