La CDPQ affiche un rendement de 7,2 % sur un an et l’actif net atteint 434 G$, en hausse de 32 G$

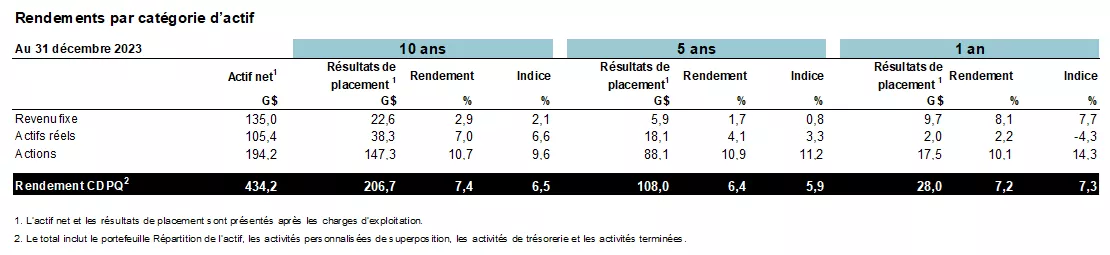

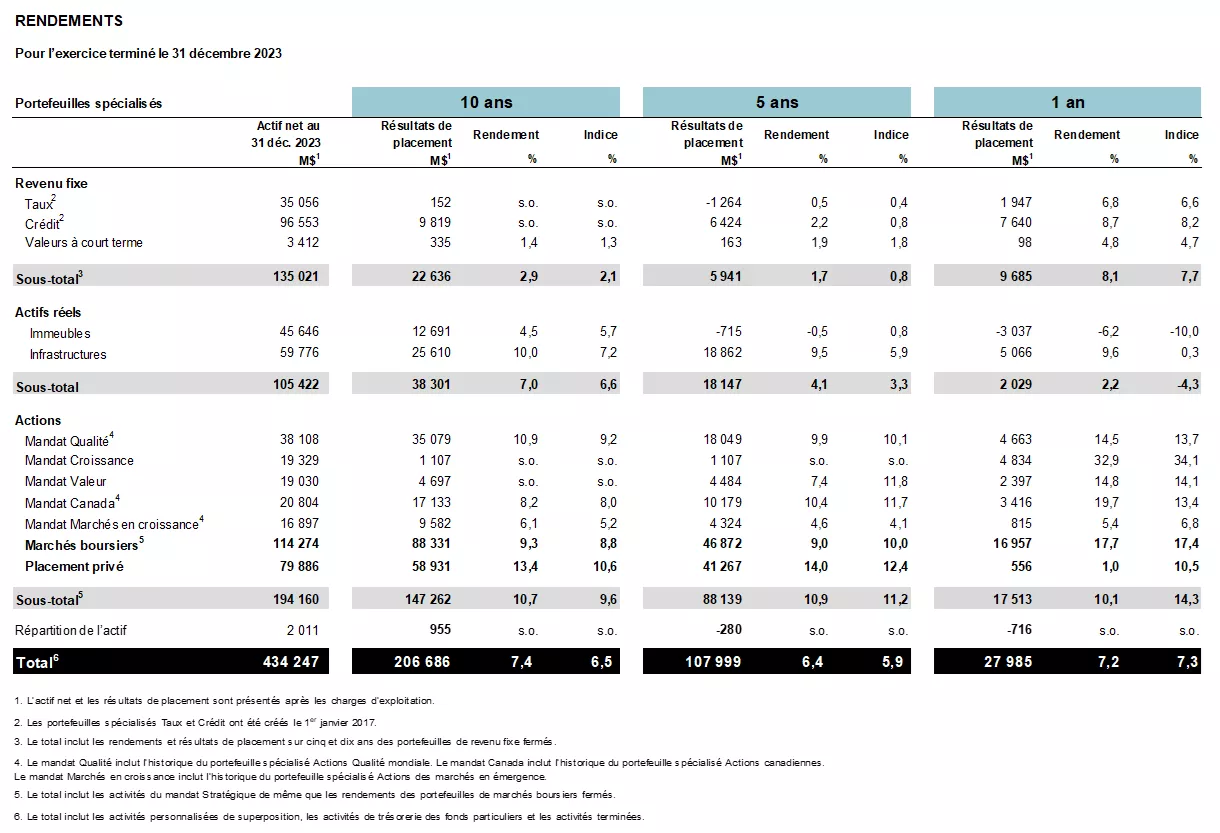

La CDPQ présente aujourd’hui ses résultats financiers pour l’exercice terminé le 31 décembre 2023. Le rendement moyen pondéré des fonds de ses déposants s’établit à 7,2 % en 2023, en ligne avec son portefeuille de référence à 7,3 %. Sur cinq ans, le rendement annualisé se chiffre à 6,4 % et surpasse celui du portefeuille de référence à 5,9 %, ce qui représente près de 12 G$ de valeur ajoutée. Sur 10 ans, le rendement annualisé s’élève à 7,4 %, également au-dessus du portefeuille de référence à 6,5 %, produisant plus de 28 G$ de valeur ajoutée. Au 31 décembre 2023, l’actif net de la CDPQ s’élève à 434 G$.

« L’année 2023 a été marquée par une forte volatilité sur les marchés obligataires et une concentration historique des gains dans une poignée de titres technologiques américains qui ont propulsé les principaux indices boursiers. Face à ce contexte, notre portefeuille global s’est bien comporté et les régimes de nos déposants demeurent en excellente santé financière », a affirmé Charles Emond, président et chef de la direction de la CDPQ.

« Depuis 2020, les investisseurs doivent composer avec des conditions de marché qui sont passées d’un extrême à l’autre. Dans ces environnements aux antipodes, notre portefeuille a connu une hausse de près de 100 G$ sur la période. L’année 2024 s’annonce charnière, alors qu’un pivot de plusieurs banques centrales est attendu, mais dont l’ampleur et la séquence restent à définir. Sur fond de pressions inflationnistes en baisse, mais persistantes, et face à une volatilité qui perdure, notre portefeuille global est toujours bien positionné pour continuer de livrer les rendements à long terme dont nos déposants ont besoin », a conclu Charles Emond.

Faits saillants des rendements

Depuis quelques années, on observe une variation nettement plus prononcée des rendements, d’une année à l’autre, de la plupart des catégories d’actif. C’est particulièrement le cas du côté des marchés boursiers et obligataires qui, après une correction majeure et simultanée en 2022, ont porté la performance de la CDPQ en 2023. Les placements privés ont été affaiblis par la hausse significative des taux et le ralentissement économique, après une période de rendements considérables. Affecté par les mêmes facteurs économiques, le portefeuille immobilier – qui avait affiché le meilleur rendement en 2022 – a aussi eu à conjuguer avec les tendances structurelles de son industrie. Pour sa part, le portefeuille d’infrastructures a poursuivi sur sa lancée des dernières années, en continuant d’apporter une bonne combinaison de protection contre l’inflation et des rendements courants attrayants.

Rappelons que la CDPQ gère les fonds de 48 déposants. Pour répondre à leurs objectifs, les stratégies d’investissement sont adaptées à la tolérance au risque et à la politique de placement propres à chacun. Les rendements sur un an, cinq ans et dix ans du portefeuille global représentent la moyenne pondérée de ces fonds. En 2023, l’écart entre les rendements des huit plus grands déposants de la CDPQ est assez important, ceux‑ci se situant entre 6,3 % et 9,3 % sur un an. Sur de plus longs horizons, les rendements annualisés de leurs fonds varient entre 4,9 % et 7,3 % sur cinq ans, et entre 6,2 % et 8,3 % sur dix ans.

Les résultats de placement de la CDPQ totalisent 28 G$ sur un an, 108 G$ sur cinq ans et 207 G$ sur dix ans.

Revenu fixe : la catégorie obligataire profite des taux plus élevés et surpasse son indice

L’environnement obligataire de 2023 a été caractérisé par des taux plus élevés et le rétrécissement des écarts de crédit corporatif. La volatilité est demeurée un fait saillant durant l’année : les taux obligataires à échéance 10 ans ont évolué dans une fourchette de 3,3 % à 5,0 % pour finalement terminer l’année à un niveau stable aux États-Unis, et en baisse de 0,2 % au Canada. Sur un an, la catégorie enregistre un rendement de 8,1 %, comparativement à 7,7 % pour son indice de référence. Le rendement est entre autres attribuable au positionnement en crédit gouvernemental, qui tire parti de la baisse des taux dans certains pays émergents, à la bonne exécution en crédit aux entreprises et aux primes sur les créances privées qui favorisent un rendement courant important.

Sur cinq ans, la catégorie affiche un rendement annualisé de 1,7 %, limité par la contre-performance de 2022 dans la foulée de la hausse historique des taux, et demeure néanmoins au-dessus de son indice, à 0,8 %. Elle bénéficie sur la période de ses activités de crédit privé, un vecteur important de performance, grâce notamment au rendement courant élevé sur ce type de créances et à l’exécution favorable dans l’ensemble des mandats.

Actifs réels

La catégorie Actifs réels est composée des portefeuilles d’infrastructures et immobilier, pour lesquels les défis d’industrie sont bien différents.

Infrastructures : des actifs qui continuent de bien jouer leur rôle face aux pressions inflationnistes

En 2023, le portefeuille a continué d’afficher sa bonne tenue des dernières années, en générant un rendement de 9,6 %, contre un indice à 0,3 %. La performance a été portée entre autres par les actifs dans les secteurs essentiels comme ceux du transport et de l’énergie renouvelable de même que par le rendement courant. Avec une activité transactionnelle plus calme en 2023, l’équipe est demeurée disciplinée dans la gestion de son portefeuille, à la fois dans la sélection des acquisitions et dans les activités de ventes et de syndications.

Sur cinq ans, le rendement annualisé s’élève à 9,5 %, au-dessus de celui de l’indice à 5,9 %, principalement en raison des investissements dans les énergies renouvelables et de transition, et dans les actifs portuaires et de télécommunications.

Immobilier : performance plus faible, mais au-dessus de l’indice dans une industrie en pleine transformation

Le marché a été difficile pour l’industrie immobilière en 2023, ce qui se reflète dans l’indice de référence, à -10,0 % sur un an. Malgré des défis économiques et des enjeux structurels dans certains secteurs comme celui des bureaux, le portefeuille immobilier s’est montré plus résilient, et le repositionnement entamé en 2020 vers des secteurs porteurs comme la logistique permet de mitiger la baisse de valeur. Celui-ci enregistre ainsi un rendement de -6,2 % sur un an, au-dessus de son indice. En 2023, les équipes sont demeurées sélectives, dans le marché transactionnel le plus bas en 15 ans, avec des acquisitions dans des secteurs d’avenir alignés sur l’évolution du portefeuille, de même que des dispositions disciplinées.

Sur cinq ans, le rendement annualisé se situe à -0,5 %, comparativement à 0,8 % pour l’indice, notamment en raison de la surpondération des centres commerciaux canadiens dans le portefeuille en début de période. Le repositionnement stratégique des dernières années, qui a représenté environ 300 transactions totalisant plus de 50 G$, porte toutefois ses fruits : depuis le pivot du portefeuille, c’est 5,5 G$ de valeur ajoutée qui ont été générés par rapport à l’indice de référence.

Actions

La catégorie Actions est composée des portefeuilles de marchés boursiers et de placement privé, pour lesquels les contextes de marché ont grandement varié dans les dernières années.

Marchés boursiers : rendement élevé et au-dessus de l’indice, dans un marché hyper concentré

Depuis 2020, quelques grandes entreprises technologiques publiques américaines ont dominé la performance des principaux indices boursiers, créant ainsi un phénomène de concentration historique des gains. À titre d’exemple, cette poignée de titres a représenté 63 % de la performance du S&P 500 en 2023. Malgré ce contexte, le portefeuille Marchés boursiers, plus diversifié dans son allocation aux différents secteurs, réussit à devancer son indice, avec un rendement de 17,7 % sur un an, contre 17,4 % pour ce dernier. La performance est portée par les titres de croissance de même que par des positions importantes dans les sociétés québécoises, qui ont connu une bonne année.

Sur cinq ans, le portefeuille enregistre un rendement annualisé de 9,0 %, en dessous de son indice à 10,0 %, en raison d’une exposition moindre aux grands titres de croissance et technologiques américains en début de période. L’exposition actuelle permet de profiter du potentiel de ces titres, tout en évitant une surconcentration comme celle observée sur les marchés.

Placement privé : après une période de forts rendements, le portefeuille affecté par la hausse des taux

Sur un an, le portefeuille affiche 1,0 %, en deçà de son indice à 10,5 %, qui reflète en partie les indices boursiers. Ce rendement s’explique entre autres par l’augmentation des coûts de financement, qui affecte certaines sociétés privées. Ce ralentissement était attendu, après que le portefeuille a produit des rendements considérables par les années passées. Certains secteurs sont plus durement touchés, dont celui de la santé dans le contexte de la normalisation des activités après des années de forts volumes liés à la pandémie. À l’inverse, les dossiers privés au Québec génèrent de bons rendements. L’équipe Placement privé a poursuivi, de façon rigoureuse, le plan de monétisation de certains actifs, avec des matérialisations stratégiques réalisées en cours d’année.

Sur cinq ans, le rendement annualisé se situe à 14,0 %, au-dessus de son indice à 12,4 %, porté par la sélection judicieuse des investissements directs en portefeuille dans les secteurs de la technologie, de la finance ou encore de la consommation.

L’ensemble des équipes mises à profit pour jouer pleinement notre rôle dans le développement économique du Québec

En 2023, l’actif de la CDPQ au Québec a progressé de façon importante vers son ambition d’atteindre 100 G$ en 2026, avec une hausse de 10 G$ sur un an, portant son actif à 88 G$.

« En 2023, nos placements au Québec ont contribué de belle façon à nos résultats. Je suis particulièrement fier du travail des équipes, dans toutes les catégories d’actif, qui se sont mobilisées au cours de la dernière année. Ensemble, elles ont mis à profit leur expertise et leur réseau pour répondre aux objectifs de croissance et d’expansion internationale des entreprises québécoises. Elles ont aussi pris part à différents grands projets structurants et appuyé la transition climatique, au cœur du développement économique du Québec », a indiqué Charles Emond.

Parmi les quelques réalisations en cours d’année :

Appui à la croissance des entreprises et de l’expertise québécoises

- Investissement dans Cogeco Communications, leader québécois figurant au top 10 des câblodistributeurs en Amérique du Nord, à la suite du rachat du bloc d’actions détenues par Rogers Communications inc. Déjà partenaire de l’expansion de Cogeco dans les dernières années, la CDPQ détient désormais 350 M$ dans le capital de la société et continuera de l’appuyer dans son développement nord‑américain.

- Investissement dans Solotech, un leader mondial en audiovisuel et technologies du divertissement, pour faciliter son expansion internationale. Il s’agit de l’investissement financier le plus important dans l’entreprise depuis 10 ans et d’un retour pour la CDPQ dans l’actionnariat de la société.

- Investissement dans Vooban, entreprise québécoise en forte croissance dans le secteur du service d’intelligence artificielle appliquée, pour soutenir son ambition de croissance et d’expansion, notamment vers l’Ontario et les États‑Unis.

- Tout récemment, appui à l’acquisition par Chaîne D’Approvisionnement Métro de Groupe SCI inc., représentant la 10e acquisition par le groupe depuis le début de sa collaboration avec la CDPQ, en 2018.

Grands projets en immobilier et en infrastructures

- Réalisation d’une étape phare dans la concrétisation du REM, avec la mise en service, le 31 juillet dernier, de l’antenne Rive-Sud entre la Gare Centrale et Brossard. À terme, le projet de 67 km constituera la plus longue ligne de métro léger automatisé au monde.

- Conclusion d’une entente de principe avec le gouvernement du Québec pour qu’Ivanhoé Cambridge réalise une analyse de faisabilité visant la conversion d’une partie du site de l’ancien hôpital Royal Victoria en une cité universitaire de calibre mondial.

- Investissement de 355 M$ pour l’acquisition de 50 % de la Concession A25, un réseau de 7,2 km composé d’une autoroute et d’un pont à péage de l’A25 de Montréal auprès de l’australienne Transurban.

- Mandat octroyé à CDPQ Infra afin de recommander une ou des solutions pour un projet de transport structurant pour la Communauté métropolitaine de Québec.

- Qualification du groupe Cadence, dont CDPQ Infra fait partie, parmi les trois consortiums retenus pour le processus d’approvisionnement du projet de train à grande fréquence (TGF) entre Québec et Toronto.

Investissements en appui à une économie plus durable

- Dans le secteur porteur des batteries, financement d’environ 200 M$ (150 M$ US) sous forme de dette convertible dans Northvolt AB, pour contribuer à la réalisation du projet québécois Northvolt Six, une usine entièrement intégrée de batteries à Saint-Basile-le-Grand et McMasterville.

- Réinvestissement dans Boralex, cheffe de file dans les énergies renouvelables, spécialisée en éolien, solaire, hydroélectricité et stockage, portant la participation de la CDPQ à 15 %.

Par ailleurs, notons l’ambition de plus que doubler la taille des sommes confiées aux gestionnaires externes québécois, pour atteindre 8 G$ d’ici 2028, et ainsi contribuer à la croissance de l’industrie de la gestion d’actif au Québec.

Un leadership fort et reconnu dans le monde en investissement durable

En 2023, à la fois par le biais de ses initiatives et de distinctions internationales, la CDPQ a continué à exercer un leadership fort en matière d’investissement durable. Parmi celles-ci, Ivanhoé Cambridge est devenue le premier investisseur immobilier à émettre une obligation durable non garantie de premier rang au Canada, pour un montant de 300 M$.

Également, la CDPQ s’est retrouvée au premier rang mondial, aux côtés de trois autres investisseurs internationaux, du classement Governance, Sustainability and Resilience 2023 du Global SWF (Sovereign Wealth Fund), une référence dans l’évaluation des pratiques de gouvernance, de durabilité et de résilience de 200 fonds souverains et fonds de pension à l’échelle mondiale. Elle a aussi été le premier fonds de pension canadien à recevoir le sceau Terra Carta, de la Sustainable Markets Initiative, qui salue son leadership en durabilité.

Plus de détails sur la stratégie d’investissement durable de la CDPQ, y compris sa progression par rapport aux cibles climatiques et l’avancement de ses engagements et initiatives en matière d’équité, de diversité et d’inclusion, ainsi que de gouvernance, seront présentés dans le Rapport d’investissement durable publié au printemps.

Intégration des filiales immobilières

En janvier 2024, la CDPQ a annoncé l’intégration des activités de ses filiales immobilières Ivanhoé Cambridge et Otéra Capital, afin de permettre une concentration accrue sur le métier d’investisseur et de dégager des gains d’agilité et d’efficience. Ainsi, les équipes d’investissement des filiales deviendront des groupes d’investissement de la CDPQ à compter du 29 avril 2024 et poursuivront leurs activités dans les marchés sous leurs marques respectives, soit Ivanhoé Cambridge et Otéra Capital. De plus, les équipes des services d’entreprise relèvent déjà de celles de la CDPQ. Au terme de l’intégration, la CDPQ vise des économies annuelles estimées à environ 100 M$ grâce aux synergies réalisées dans ses processus, ressources et systèmes. Rappelons que l’intégration se conclura d’ici 18 à 24 mois.

Informations financières

Les coûts engendrés par les activités de la CDPQ incluent les charges d’exploitation, les frais de gestion externe ainsi que les coûts de transaction. En date du 31 décembre 2023, le total des coûts de gestion interne et externe des placements s’établit à 59 cents par 100 $ d’actif net moyen, comparativement à 48 cents par 100 $ d’actif net moyen en 2022. Ce total est en augmentation par rapport à l’année précédente, en raison des frais associés à la hausse de la performance des actifs. Les charges d’exploitation sont pour leur part demeurées stables, à 22 cents par 100 $ d’actif net moyen. Le ratio des coûts de la CDPQ se compare favorablement à celui de ses pairs.

Les agences de notation ont pour leur part réaffirmé les cotes de crédit de première qualité de la CDPQ avec une perspective stable, soit AAA (DBRS), AAA (S&P), Aaa (Moody’s) et AAA (Fitch Ratings).

À PROPOS DE LA CDPQ

La CDPQ investit de façon constructive pour générer des rendements durables à long terme. Comme groupe mondial d’investissement qui gère des fonds provenant de régimes de retraite et d’assurances publics, nous appuyons nos partenaires pour bâtir des entreprises qui stimulent la performance et le progrès. Nous sommes actifs dans les grands marchés financiers, en placement privé, en infrastructures, en immobilier et en crédit privé. Au 31 décembre 2023, l’actif net de la CDPQ s’élevait à 434 G$ CA. Pour en savoir plus sur la CDPQ, visitez le site cdpq.com, consultez nos pages LinkedIn ou Instagram, ou suivez-nous sur X.

CDPQ est une marque de commerce déposée par la Caisse de dépôt et placement du Québec et utilisée sous licence par ses filiales.

- 30 -